Odliczenie podatkowe z tytułu darowizny. Pomagasz innym – pomagasz sobie

Przekazanie darowizny na rzecz wybranej organizacji, która zajmuje się działalnością pożytku publicznego, to nie tylko wyraz naszego zaangażowania w budowanie społeczeństwa obywatelskiego, ale również dobry sposób na to… by zapłacić niższy podatek. Chcesz szlachetnie zaoszczędzić? Przekaż darowiznę np. na Szlachetną Paczkę i skorzystaj z ulgi. Jeśli natomiast przekazałaś/eś już darowiznę zobacz, jak wtedy rozliczyć PIT.

Ulga podatkowa z tytułu darowizn przysługuje osobom, które w roku podatkowym, za który się rozliczają, przekazały darowizny na:

- cele kultu religijnego,

- działalność charytatywno-opiekuńczą kościoła,

- cele krwiodawstwa,

- darowizn przekazanych w 2023 r. na cele związane z przeciwdziałaniem skutkom działań wojennych na terytorium Ukrainy,

- lub działalność pożytku publicznego.

We wszystkich tych przypadkach, reguły, na jakich można skorzystać z ulgi są podobne. Przyjrzymy się im na przykładzie ostatniej z kategorii, realizowanej przede wszystkim przez organizacje pozarządowe.

Jeśli masz trudności z samodzielnym wyliczeniem wysokości ulgi podatkowej z tytułu darowizny możesz skorzystać z prostego kreatora w programie PITax.pl, który Ci w tym pomoże.

Jak organizacje pożytku publicznego wykorzystują darowizny?

Stowarzyszenie WIOSNA, organizator Szlachetnej Paczki, działa jako organizacja pożytku publicznego. Wykorzystuje środki gromadzone dzięki darowiznom, co umożliwia docieranie z pomocą do wielu potrzebujących. Do Szlachetnej Paczki włączane są Rodziny, które znalazły się w trudnej sytuacji materialnej z przyczyn od siebie niezależnych. Docieramy do prawdziwej biedy – tej niezawinionej, ukrytej, a nie tej, która krzyczy, domaga się i żąda pomocy. Mądrą pomoc otrzymują Ci potrzebujący, którzy mimo słabości walczą o zmianę swojej sytuacji, nie są bierni, nie czekają na jałmużnę. Ale również Ci, którzy nie poradzą sobie sami – ubodzy seniorzy czy niepełnosprawni. Paczka ma być dla nich umocnieniem w ich zmaganiach, przywróceniem nadziei i wiary w bezinteresowną dobroć ludzi.

Co to jest darowizna?

To, czym jest darowizna i kiedy mamy z nią do czynienia, definiuje Kodeks cywilny. Darowizna jest po prostu umową pomiędzy dwiema stronami, w której darczyńca przekazuje świadczenie w postaci np. domu, przedmiotu czy pieniędzy obdarowanemu. Istotną cechą świadczenia jest jego nieodpłatność.

W przypadku darowizny pieniężnej, do zawarcia umowy nie jest konieczna jej pisemna forma. Umowa zostaje wtedy zawarta w momencie jej realizacji tzn. gdy kwota pieniężna jest przekazywana obdarowanemu.

Działalność pożytku publicznego

Gdy w przepisach podatkowych mowa o darowiznach na działalność pożytku publicznego, chodzi o środki, które przekazaliśmy wybranym podmiotom zajmującym się m.in. wspieraniem rodzin i osób w trudnej sytuacji życiowej, działalnością charytatywną, działalnością na rzecz osób niepełnosprawnych, ochroną i promocją zdrowia czy zadaniami w zakresie nauki, edukacji i wychowania.

W przypadku wątpliwości, czy działalność organizacji, której przekazaliśmy darowiznę, upoważnia nas do uzyskania ulgi podatkowej, warto sięgnąć do Ustawy o działalności pożytku publicznego i o wolontariacie (pomocny będzie szczególnie art. 4, który wylicza wszystkie zadania będące działalnością pożytku publicznego).

Komu przekazać darowiznę, żeby móc skorzystać z ulgi podatkowej?

Prawo do ulgi przysługuje nam, gdy przekazaliśmy darowiznę wybranej organizacji pozarządowej (z reguły są to stowarzyszenia lub fundacje), która nie jest jednostką podległą administracji publicznej i nie działa w celu osiągania zysków. Może to być również organizacja funkcjonująca na podstawie przepisów o działalności pożytku publicznego obowiązujących w innym niż Polska kraju należącym do Europejskiego Obszaru Gospodarczego (kraje Unii Europejskiej + Islandia, Liechtenstein i Norwegia), jeśli realizuje wskazane w nich cele.

Informujemy w tym miejscu, że każda wpłacona przez Ciebie darowizna na Szlachetną Paczkę – projekt organizowany przez Stowarzyszenie WIOSNA – jest wydatkowana na cele pożytku publicznego. Dzięki temu przy rozliczeniu podatku za 2023 rok, możesz odliczyć przekazane w 2023 roku darowizny od dochodu i obniżyć podatek.

Odliczenie od podatku darowizny na wsparcie Ukrainy

Niektóre darowizny na rzecz wspierania ofiar skutków działań wojennych na terytorium Ukrainy można odliczyć w zeznaniu podatkowym PIT 2023. Aby było to możliwe należy udokumentować przekazanie darowizny na ten cel dokonanej w 2023 roku. Można to zrobić na podstawie potwierdzenia przelewu lub oświadczenia obdarowanego zawierającego dane, które umożliwią jego identyfikację. Dodatkowo ustawodawca wprowadził możliwość zaliczenia pomocy do kosztów uzyskania przychodów podatkowych. Ma to odniesienie do pomocy przekazanej wyłącznie określonym podmiotom:

- organizacjom pożytku publicznego lub równoważnym organizacjom określonym w przepisach regulujących działalność OPP na terenie Ukrainy,

- jednostkom samorządu terytorialnego,

- wojewodom,

- Rządowej Agencji Rezerw Strategicznych,

- podmiotom działalności leczniczej lub ratownictwa medycznego działającym na terenie Polski lub Ukrainy.

Równowartość darowizny można odliczyć od podatku w PIT za 2023 r. w wysokości nieprzekraczającej 6% dochodu za 2023 r.

Jakich darowizn nie odliczymy od podatku?

Nie wszystkie darowizny będziemy mogli uwzględnić w celu obniżenia kwoty podatku. Wynika to z wyżej omówionych definicji dotyczących tego, komu i na co można przekazać darowiznę, by móc ją później odliczyć. Nie podlegają zatem odliczeniu darowizny np. na rzecz:

- osób fizycznych,

- partii politycznych,

- państwowych oraz samorządowych jednostek publicznych (m.in. administracji rządowej, sądów, uczelni, szkół, szpitali, bibliotek),

- związków zawodowych i organizacji pracodawców.

Nie możemy również odliczyć darowizn, które zostały nam w jakiejkolwiek formie zwrócone, które zaliczyliśmy jako koszty uzyskania przychodu (z wyjątkiem darowizn przekazanych w 2023 roku na rzecz wspierania ofiar skutków działań wojennych na terytorium Ukrainy), a także odliczonych wcześniej na podstawie innych przepisów.

Darowizna – ile i od czego można odliczyć?

Wiemy już, co, jak i komu (a komu nie) możemy podarować, żeby skorzystać z preferencji przy rozliczeniu PIT. W końcu musimy też odpowiedzieć, jaką kwotę możemy odliczyć i od czego dokładnie dokonujemy odliczenia.

Darowizny na działalność pożytku publicznego (i inne ww. cele) odliczamy od podstawy opodatkowania, którą jest kwota dochodu. Kwota, jaką odliczamy, nie może być wyższa niż 6% naszego dochodu (czyli przychodu pomniejszonego o koszt jego uzyskania).

Wyjątek stanowią jedynie darowizny przekazane na kościelną działalność charytatywno-opiekuńczą, gdzie limit 6% nie obowiązuje (po spełnieniu kilku warunków) i możesz odliczyć pełną wartość przekazanej darowizny.

Dodatkowo, limit 6% dochodu jest wspólny dla wszystkich darowizn, z tytułu których przysługuje nam ulga (sumujemy darowizny na cele pożytku publicznego, kultu religijnego oraz krwiodawstwa).

Jak informuje Ministerstwo Finansów, jeżeli przedmiotem darowizny są towary opodatkowane VAT (podatek od towarów i usług), za kwotę darowizny uważa się wartość towaru plus VAT, czyli generalnie kwotę brutto.

Darowiznę odliczamy w formularzu PIT-36 lub PIT-37 (podatnicy rozliczający się na zasadach ogólnych wg skali podatkowej). Jeśli rozliczamy się na zasadach ryczałtu, wtedy skorzystamy z PIT-28. Do wskazania ulg przyda nam się też załącznik PIT/O.

W przygotowaniu PIT wesprze nas na pewno specjalistyczny program do rozliczeń PITax.pl, które pomoże wyliczyć kwotę odliczenia i podatek. Unikniemy dzięki temu ręcznego przeliczania kwot.

Udokumentowanie darowizny wcale nie jest trudne!

Podczas wypełniania PIT, na formularzu powinniśmy wskazać kwotę przekazanej darowizny, kwotę odliczenia oraz dane pozwalające na identyfikację obdarowanego. Jak spełnić ten ostatni warunek? W przypadku darowizny pieniężnej wystarczającym potwierdzeniem będzie dowód wpłaty (np. potwierdzenie przelewu z naszego konta bankowego na rachunek obdarowanego).

Gdy przekazaliśmy darowiznę niepieniężną, potrzebować będziemy potwierdzenia, na którym będą:

- dane identyfikujące darczyńcę i obdarowanego,

- wartość darowizny,

- oświadczenie obdarowanego, że przyjął darowiznę (nie jest ono wymagane przy darowiźnie pieniężnej; może być w formie osobnego dokumentu).

W sytuacji darowizny niepieniężnej za potwierdzenie dobrze posłuży nam pisemna umowa darowizny lub akt notarialny. Wymienione dokumenty trzeba posiadać, ponieważ na żądanie organu skarbowego będziemy musieli je przedstawić do kontroli. Nie załączamy ich jednak bezpośrednio do rozliczenia.

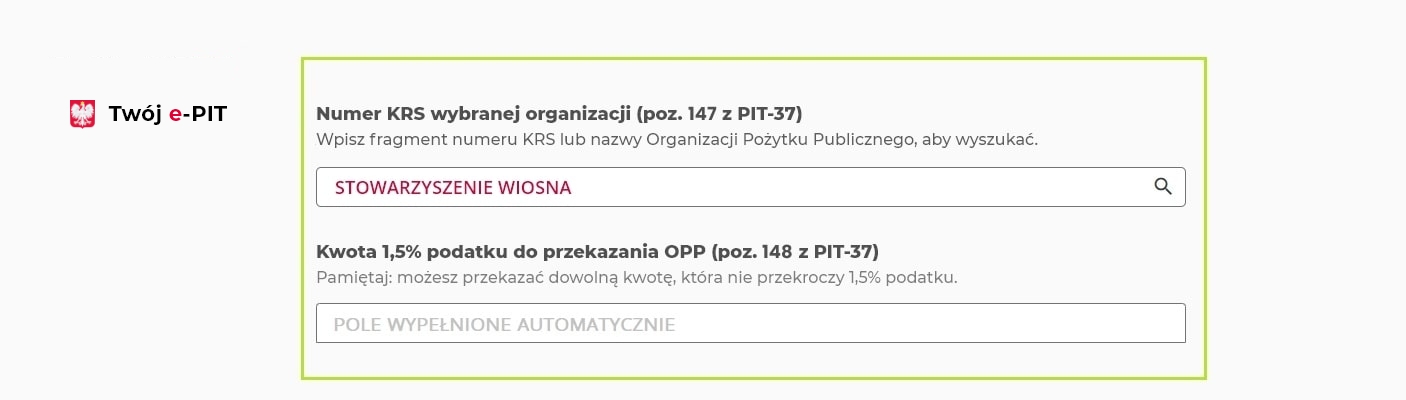

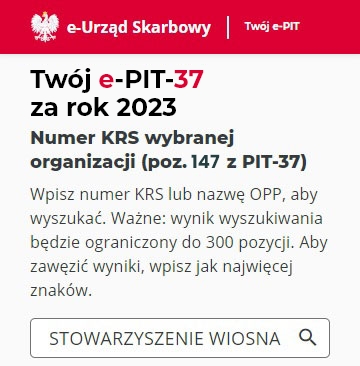

1,5% podatku na OPP a przekazanie darowizny

Na zakończenie warto jeszcze dodać, że obok odliczeń darowizn, które są preferencją podatkową, niezależnie można przekazać 1,5% podatku organizacjom pożytku publicznego, takim jak np. Stowarzyszenie WIOSNA (organizator Szlachetnej Paczki). Robi się to w ramach swojego corocznego rozliczenia z fiskusem i nie wpływa to na wartość darowizn oraz limit ich odliczenia.

To również Cię zainteresuje: