Działalność nierejestrowana – podstawowe informacje

Spis treści

Od 2018 roku istnieje możliwość prowadzenia działalności bez zakładania firmy. Możesz przetestować pomysł na biznes bez rejestrowania tej działalności i tym samym dorobić do swojej pensji z etatu. Sprawdź jakie warunki należy spełnić, aby prowadzić działalność nieewidencjonowaną i jak ją rozliczyć.

Kto i kiedy może wykonywać działalność nierejestrowaną?

Działalność bez rejestracji w CEIDG może wykonywać osoba, która:

- Wykonuje działalność osobiście,

- W okresie ostatnich 5 lat nie prowadziła działalności gospodarczej,

- Nie prowadzi działalności wymagającej pozwoleń, koncesji itd. (reglamentowanej).

Limity w działalności nierejestrowanej

Do końca czerwca 2024 r. przychód z działalności nierejestrowanej w żadnym miesiącu jej prowadzenia nie mógł przekroczyć 75% obowiązującego minimalnego wynagrodzenia za pracę (po przekroczeniu tego limitu należy obowiązkowo zarejestrować prowadzoną przez siebie działalność).

W 2024 r. nastąpiła dwukrotna zmiana minimalnego wynagrodzenia za pracę, co miało wpływ na obowiązujące limity przychodów w działalności nierejestrowanej. W okresie od stycznia do czerwca 2024 r. limit ten wynosił 3181,50 zł, a od lipca do grudnia 2024 r. – 3225 zł.

Do limitu wlicza się:

- cała sprzedaż w miesiącu – nawet jeśli należne wynagrodzenie fizycznie nie dotarło do osoby prowadzącej działalność,

- cały przychód – nie możliwości pomniejszenia kwoty przychodu o poniesione koszty. Koszty można odliczyć dopiero przy rozliczaniu podatku dochodowego.

Jeśli w jakimkolwiek miesiącu przekroczysz wskazany wyżej limit przychodu, to masz 7 dni na zarejestrowanie działalności gospodarczej w CEIDG.

Limity w działalności nierejestrowanej – 2025 i 2026

2025 rok

Do końca 2025 r. przychód z działalności nierejestrowanej w żadnym miesiącu jej prowadzenia nie może przekroczyć 75% obowiązującego minimalnego wynagrodzenia za pracę. W 2025 r. minimalne wynagrodzenie wynosiło 4 666 zł, więc miesięczny limit przychodów to 3 499,50 zł. Po przekroczeniu tego limitu w danym miesiącu należy zarejestrować działalność gospodarczą.

2026 rok

Od 1 stycznia 2026 r. zmienia się sposób ustalania limitu przychodów. Limit nie jest już liczony miesięcznie, lecz kwartalnie i wynosi 225% minimalnego wynagrodzenia za pracę w danym kwartale. Przy minimalnym wynagrodzeniu w 2026 r. na poziomie 4 806 zł, kwartalny limit przychodów wynosi 10 813,50 zł. Przekroczenie tego limitu skutkuje obowiązkiem rejestracji działalności gospodarczej (wejście w CEIDG) w ciągu 7 dni od dnia przekroczenia.

Jakie mam obowiązki?

Z prowadzeniem działalności nierejestrowanej wiążą się oczywiście obowiązki. Wśród najważniejszych są:

- prowadzenie uproszczonej ewidencji sprzedaży,

- prowadzenie ewidencji oraz gromadzenie dowodów ponoszonych kosztów związanych z prowadzeniem działalności,

- wystawianie faktury lub rachunki na żądanie kupującego,

- rozliczenie przychodów z działalności nierejestrowanej (po odliczeniu kosztów) w zeznaniu rocznym PIT-36.

- Przestrzeganie praw konsumentów.

Skorzystaj z kreatora PIT i miej pewność poprawnego wypełnienia odpowiedniego formularza PIT i uwzględnienia wszystkich przysługujących Ci ulg:

Na co warto zwrócić uwagę?

Pamiętaj o upewnieniu się, czy:

- Czy podlegasz pod obowiązek posiadania kasy fiskalnej

Limit obrotów, który obliguje do posiadania kasy fiskalnej wynosi 20 000zł. Przy obowiązujących limitach dla działalności nierejestrowanej możliwe jest więc zaistnienie sytuacji, w której nie jest wymagane rejestrowanie działalności gospodarczej, ale istnieje obowiązek posiadania kasy fiskalnej.

Wysokość obrotu nie ma jednak znaczenia w przypadku wykonywania czynności określonych w rozporządzeniu w sprawie zwolnień z obowiązku prowadzenia ewidencji przy zastosowaniu kas rejestrujących. W przypadku określonych tam towarów i usług (m.in. sprzedaż sprzętu fotograficznego, wyrobów tytoniowych, usługi fryzjerskie, kosmetyczne) obowiązek rejestrowania na kasie istnieje już od pierwszej sprzedaży.

- Nie musisz się zarejestrować jako czynny podatnik VAT

Podobnie jak w działalności gospodarczej – obowiązuje limit sprzedaży w wysokości 200 000 zł, aby skorzystać z podmiotowego zwolnienia z VAT.

Jednak również tutaj istnieją wyjątki i w ustawie o VAT określone są czynności wykluczone z tego zwolnienia. Należą do nich m.in. sprzedaż części samochodowych, usługi doradcze. Jeśli wykonujesz czynności wykluczone ze zwolnienia z VAT, to, mimo że nie masz zarejestrowanej formalnie firmy – musisz zarejestrować się jako czynny podatnik VAT.

Jak rozliczyć działalność nieewidencjonowaną?

Dochody z działalności nierejestrowanej są opodatkowane na zasadach ogólnych wg skali podatkowej. Jak już wspomnieliśmy – należy je rozliczyć w rocznym zeznaniu PIT-36

Jak to zrobić? Bardzo prosto.

Zliczasz wszystkie przychody oraz poniesione koszty z całego roku 2025 i wpisujesz je w formularzu PIT-36 w sekcji E.1 w wierszu 8 Działalność nierejestrowana, określona w art. 20 ust. 1ba ustawy.

Różnica kwoty przychodów (wpisanej w Pole 116) i kwoty poniesionych kosztów (wpisanej w Pole 117) daje nam kwotę dochodu, którą należy wpisać w polu 118 (podczas wypełniania zeznania w wersji elektronicznej pole 118 – dochód, lub 119 – strata, liczy się automatycznie i nie wpisujemy go ręcznie).

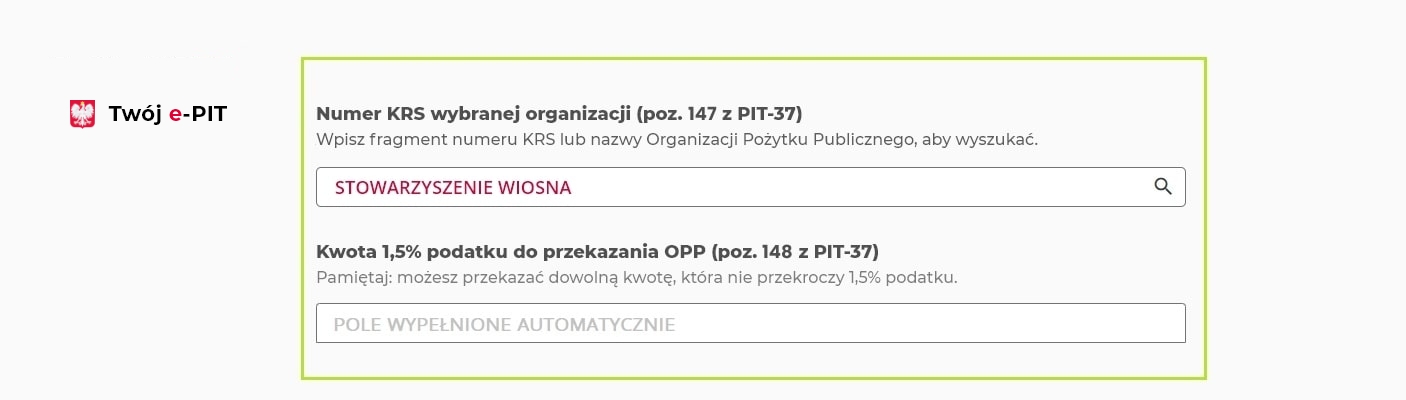

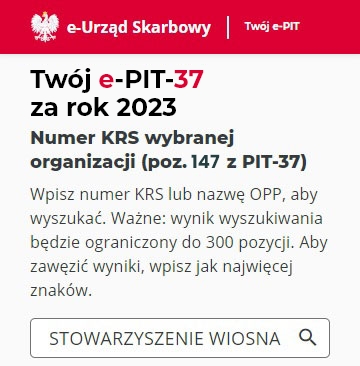

Przekazując 1,5% swojego podatku Szlachetnej Paczce, pomożesz wspierać najbardziej potrzebujące osoby w Polsce:

Program PITax ułatwiający wypełnienie PIT:

To również Cię zainteresuje: