Sprzedaż akcji – rozliczenie PIT

Spis treści

Jesteś inwestorem i uzyskujesz przychody z tytułu sprzedaży akcji? Pamiętaj o tym, że od sprzedaży akcji należy zapłacić podatek dochodowy. Podatek od akcji należy rozliczyć przy użyciu formularza PIT-38. Jak dokładnie należy to zrobić? Dowiesz się tego, gdy przeczytasz ten artykuł.

Czy muszę złożyć zeznanie?

Jeżeli w danym roku zdarzyło Ci się sprzedać akcje, to co do zasady jesteś zobowiązany rozliczyć się z organami podatkowymi. Jednakże, od tej reguły istnieje pewien wyjątek. Mianowicie, jeżeli akcje, które sprzedałeś w roku 2024, zakupiłeś wcześniej niż 1 stycznia 2004 roku na podstawie publicznej oferty, na giełdzie papierów wartościowych, w regulowanym pozagiełdowym wtórnym obrocie publicznym lub na podstawie zezwolenia udzielonego na mocy przepisów Prawa o publicznym obrocie papierami wartościowym, nie wykazujesz ich w swoim zeznaniu PIT. Takie przychody nie podlegają opodatkowaniu. Jednak, co istotne, omawiany wyjątek nie dotyczy sprzedaży akcji w ramach prowadzonej działalności gospodarczej.

Sprzedaż akcji a PIT

W sytuacji, gdy wyżej omówiony wyjątek Cię nie dotyczy, masz obowiązek złożyć zeznanie PIT-38. Jest to konieczne bez względu na to, czy na sprzedaży akcji osiągnąłeś dochód czy też poniosłeś stratę. Jak konkretnie należy wypełnić formularz? Gdzie powinniśmy wpisać odpowiednie kwoty? Co jest podstawą do wpisania kwot? Przede wszystkim istotny jest charakter sprzedaży. Jeżeli przy sprzedaży korzystałeś z pośrednictwa takich instytucji, jak np. biura maklerskie, takie podmioty obowiązane są przesłać Ci specjalny formularz o nazwie PIT-8C. Na podstawie takiego formularza (lub też kilku formularzy, gdy korzystałeś z usług różnych podmiotów) dowiesz się, sumę jakich kwot powinieneś wpisać w odpowiednią rubrykę na formularzu PIT-38. Jeżeli natomiast nie korzystałeś z usług tego typu pośredników, nie otrzymasz formularza PIT-8C i podatek od sprzedaży akcji będziesz musiał wyliczyć na podstawie kwot wynikających z innych posiadanych dokumentów.

Podatek od sprzedaży akcji – jak obliczyć?

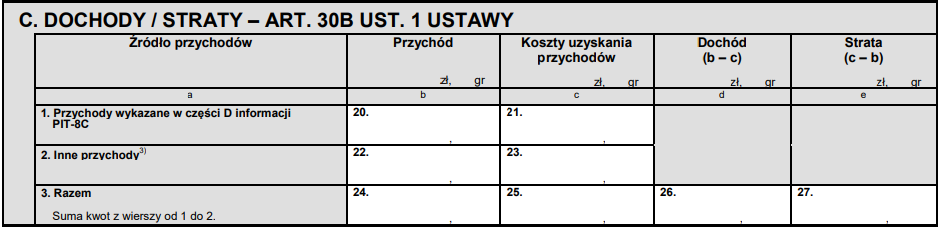

Aby ustalić podatek od sprzedaży akcji, należy wypełnić formularz PIT-38. Gdy prawidłowo wypełnisz to zeznanie, poznasz kwotę wyliczonego podatku dochodowego. Przychody ze sprzedaży akcji powinieneś wpisać w części C formularza PIT-38. Pamiętaj jednak, że do formularza należy wpisywać kwoty łączne, to jest wszystkie dochody z tytułu odpłatnego zbycia papierów wartościowych lub pochodnych instrumentów finansowych, w tym z realizacji praw wynikających z tych instrumentów, z odpłatnego zbycia udziałów (akcji), z odpłatnego zbycia udziałów w spółdzielni oraz z tytułu objęcia udziałów (akcji) albo wkładów w spółdzielni w zamian za wkład niepieniężny.

Przychody wykazane w części D informacji PIT-8C należy wpisać w wierszu 1., a następnie konieczne jest przeciwstawienie im kosztów uzyskania tych przychodów. W wierszu 2. należy natomiast ująć inne przychody, to jest te, które nie zostały ujęte w otrzymanych formularzach PIT-8C, ale także:

- przychody z części E informacji PIT-8C, do których nie mają zastosowania przepisy art. 19 ustawy z dnia 12 listopada 2003 r. o zmianie ustawy o podatku dochodowym od osób fizycznych oraz niektórych innych ustaw

- przychody uzyskane za granicą, o których mowa w art. 30b ust. 1 ustawy.

Innym przychodom również należy przeciwstawić koszty ich uzyskania. Po podsumowaniu wpisanych kwot, otrzymamy dochód z tytułu sprzedaży akcji, albo też stratę, jeżeli koszty były wyższe niż przychody. Uzyskany dochód możesz pomniejszyć o straty z lat ubiegłych, a uzyskaną w ten sposób podstawę opodatkowania należy pomnożyć przez 19%, bo taka też jest stawka podatku od sprzedaży akcji. W ten sposób dowiesz się, ile wynosi twój podatek od zysku z akcji (oraz innych tytułów wymienionych powyżej).

Kiedy zapłacić podatek od sprzedaży akcji?

Tak naprawdę pobieranie podatku od sprzedaży akcji powinno odbywać się już w momencie sprzedaży akcji. Świadczenie, które jest pobierane, to podatek od zysków kapitałowych, czyli tzw. podatek Belki. Jest to jedna z form zryczałtowanego podatku dochodowego. W sytuacji, jeżeli korzystamy z usług biura maklerskiego, w praktyce to ono jest odpowiedzialne za odprowadzenie tego podatku. Jednakże bez względu na to, kto płaci podatek, inwestor jest obowiązany rozliczyć się z zapłaconego podatku, wykorzystując formularz PIT-38. Jak wspomniano, istnieje możliwość odliczenia straty z lat ubiegłych przy określaniu podstawy do opodatkowania, dzięki czemu może zaistnieć sytuacja, w której inwestor uzyska zwrot nadpłaconego podatku.

Podatek od akcji pracowniczych

Wyżej omówiony został klasyczny przypadek, w którym dana osoba rozlicza akcje, które sprzedała. A jak odbywa się rozliczenie sprzedaży akcji pracowniczych, rozumianych jako akcje otrzymane od spółki akcyjnej, w której dana osoba pracuje? Przekazanie takich akcji stanowi element programu motywacyjnego, na przykład dla menadżerów. Mogą to być zarówno akcje spółki akcyjnej, dla której dany pracownik pracuje, jak i jej spółki matki. Dotyczy to również prostych spółek akcyjnych. Mianowicie, art. 24 ust. 11 Ustawy o podatku dochodowym od osób fizycznych stanowi, że przychód z tego tytułu powstaje dopiero w momencie odpłatnego zbycia tych akcji. Oznacza to, że obowiązek podatkowy zaistnieje dopiero wówczas, gdy pracownik sprzeda otrzymane od swojego pracodawcy akcje.

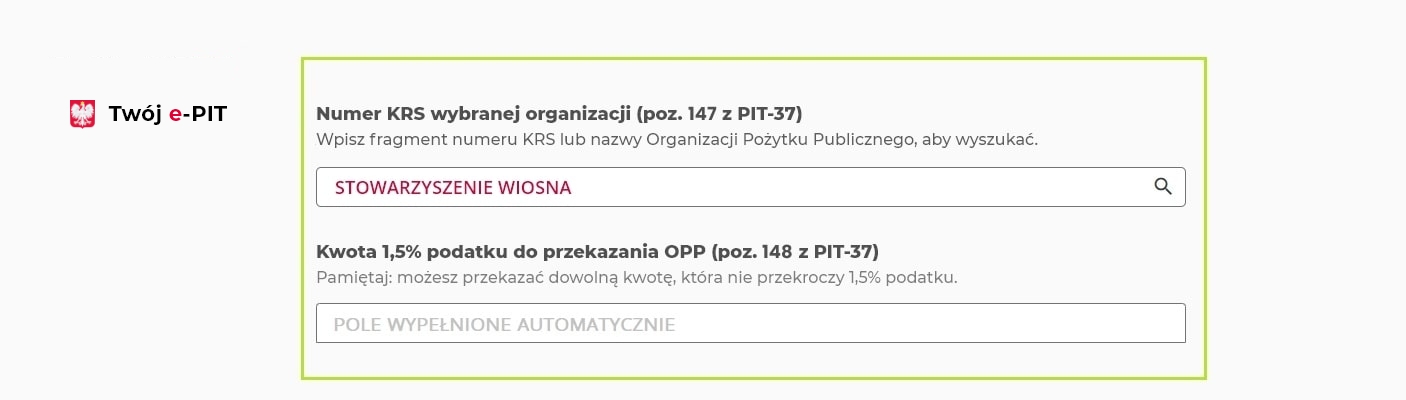

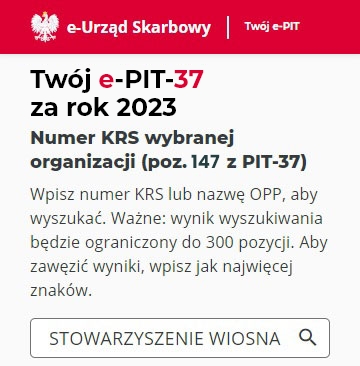

Przekaż 1,5% na wybraną Organizację Pożytku Publicznego

Pamiętaj, że wypełniając formularz PIT-38, w ramach którego rozliczysz podatek od sprzedaży akcji, masz prawo oddać 1,5% na rzecz wybranej Organizacji Pożytku Publicznego (OPP). Jako, że to 1,5% stanowi część podatku, który i tak obowiązany jesteś uiścić, nic Cię to nie kosztuje, a możesz tym sposobem pomóc osobom, które najbardziej tego potrzebują. Zachęcamy, abyś swoje 1,5% oddał na rzecz Stowarzyszenia WIOSNA – podmiotu, który organizuje Szlachetną Paczkę – akcję charytatywną, która w 2024 roku pomogła ponad 17000 rodzinom. Aby to zrobić, wypełniając część J formularza PIT-38 wpisz w wyznaczone miejsce KRS 0000050905. Z góry dziękujemy!

To również Cię zainteresuje: