Dochód z wynajmu mieszkania

Spis treści

Wynajmujesz mieszkanie? Powinieneś wiedzieć, że zasady rozliczania przychodów z tytułu najmu uległy zmianie począwszy od zeznania podatkowego za rok 2023. Poniżej znajdziesz więcej informacji.

Wynajem mieszkania – z czego skorzystać do rozliczenia?

Jeśli nie masz pewności czy poprawnie rozliczysz dochód z najmu mieszkania możesz skorzystać ze sprawdzonego i pewnego programu PITax.pl:

Wynajem mieszkania – kiedy można zdecydować się na ryczałt?

Sposób opodatkowania, jaki mogą wybrać podatnicy zależy od tego, czy najem jest prowadzony poza działalnością gospodarczą (z tytułu najmu prywatnego), czy w ramach działalności gospodarczej. Przedsiębiorcy mają do wyboru kilka metod opodatkowania, osoby prywatne – jedynie ryczałt.

Ryczałt – dla kogo i jak wyrazić chęć skorzystania z niego?

W rozliczeniu za rok 2022 i za lata wcześniejsze podatnik miał wybór – najem mieszkania mógł rozliczyć za pomocą formularza PIT-36 lub na zasadzie ryczałtu, czyli z użyciem formularza PIT-28. Począwszy od zeznania za rok 2023 podatnik prowadzący najem prywatny (bez rejestracji działalności gospodarczej) nie ma już tego dylematu, ponieważ wskutek wprowadzonych zmian taki podatnik ma obowiązek rozliczać się w sposób ryczałtowy.

Przedsiębiorcy w ramach prowadzonej przez siebie działalności gospodarczej wciąż mogą rozliczać się z urzędem skarbowym na zasadach ogólnych lub z wykorzystaniem podatku liniowego. Co istotne, przedsiębiorcom nie zabrano możliwości rozliczania się na zasadzie ryczałtu, a więc oni nadal mają taki wybór.

Ryczałt – podstawowe warunki

Jak wspomniano, przychody z tytułu najmu prywatnego rozlicza się z użyciem formularza przeznaczonego dla podatników osiągających przychody objęte ryczałtem ewidencjonowanym, czyli PIT-28. Opodatkowanie na zasadzie ryczałtu odbywa się przy wykorzystaniu stawki 8,5%. dla przychodów nieprzekraczających 100 000 zł. Jeśli Twoje przychody przekroczą 100 000 zł, to od nadwyżki przychodów ponad tą kwotę obowiązuje stawka podatku 12,5%.

Jakie są minusy ryczałtu?

- Brak możliwości skorzystania z kwoty wolnej od podatku.

- Nie będzie Ci przysługiwało odliczenie kosztów uzyskania przychodu – przykładowo oznacza to, że jeżeli płacisz rachunki za media, nie pomniejszą one Twoich zysków.

Co ważne przedsiębiorca w żadnym wypadku nie może zaliczyć odpisów amortyzacyjnych dotyczących nieruchomości wynajmowanej dla celów mieszkalnych do kosztów uzyskania przychodu, a więc wybór formy rozliczenia się z Urzędem Skarbowym nie ma pod tym względem znaczenia. Jednakże, czynnik ten może być istotny w przypadku wynajmu przez przedsiębiorców lokali niemieszkalnych.

Wynajem mieszkań – jaki formularz PIT powinien złożyć przedsiębiorca?

To, w jaki sposób będziesz obowiązany rozliczyć przychody z najmu innego niż prywatny, zależy od formy prowadzonej przez Ciebie działalności gospodarczej.

Poza wyżej opisanym ryczałtem od przychodów ewidencjonowanych, możliwe opcje to:

• opodatkowanie wg skali podatkowej (12% lub 32%),

• opodatkowanie liniowe (19%).

Opodatkowanie wg skali podatkowej

Z tej formy skorzystasz wówczas, jeżeli wynajmujesz nieruchomość w ramach prowadzonej przez siebie działalności gospodarczej i jest to forma opodatkowania właściwa dla Twojej działalności. W przeszłości był to domyślny sposób rozliczania się z zysków z tytułu wynajmu. Jeżeli jesteś przedsiębiorcą i korzystasz właśnie z tej formy opodatkowania, pamiętaj o tym, że kiedy przekroczysz kwotę 120 000 zł w swoich dochodach, wkraczasz na mniej korzystną stawkę – 32%. Zaletą tej formy opodatkowania może być możliwość obniżenia swojego przychodu o koszty poniesione w celu jego uzyskania, ale tylko w określonych przypadkach, o czym była mowa wyżej. Najem opodatkowany wg skali podatkowej rozliczysz na formularzu PIT-36.

Opodatkowanie liniowe

Tę formę opodatkowania wybiorą ci przedsiębiorcy, którzy resztę swoich przychodów także rozliczają w sposób liniowy. Jej niewątpliwą zaletą jest stała i niezmienna stawka, czyli 19%. Nie ma tutaj znaczenia, jakie dochody osiągasz. Wynajem mieszkania rozliczany za pomocą PIT-36L będzie doskonałym wyborem dla Ciebie, jeśli jest to kluczowe źródło dochodu z prowadzonej przez Ciebie działalności.

Warto wiedzieć, że za wynajem mieszkań należy opłacać zaliczki na podatek dochodowy w trakcie całego roku – niezależnie od wybranej formy rozliczania się z Urzędem Skarbowym.

Kiedy warto rozważyć zmianę z ryczałtu na PIT?

Jeżeli jesteś przedsiębiorcą, forma opodatkowania najmu nieruchomości zależy od rodzaju prowadzonej przez Ciebie działalności gospodarczej. Uwarunkowania ekonomiczno-prawne mają tutaj duże znaczenie i wybór formy prowadzenia działalności może mieć bardzo istotny wpływ na to, jak wysoki podatek zapłacisz. Jeśli zastanawiasz się nad tym, jaka forma będzie dla Ciebie najkorzystniejsza, powinieneś skonsultować się z doradcą podatkowym.

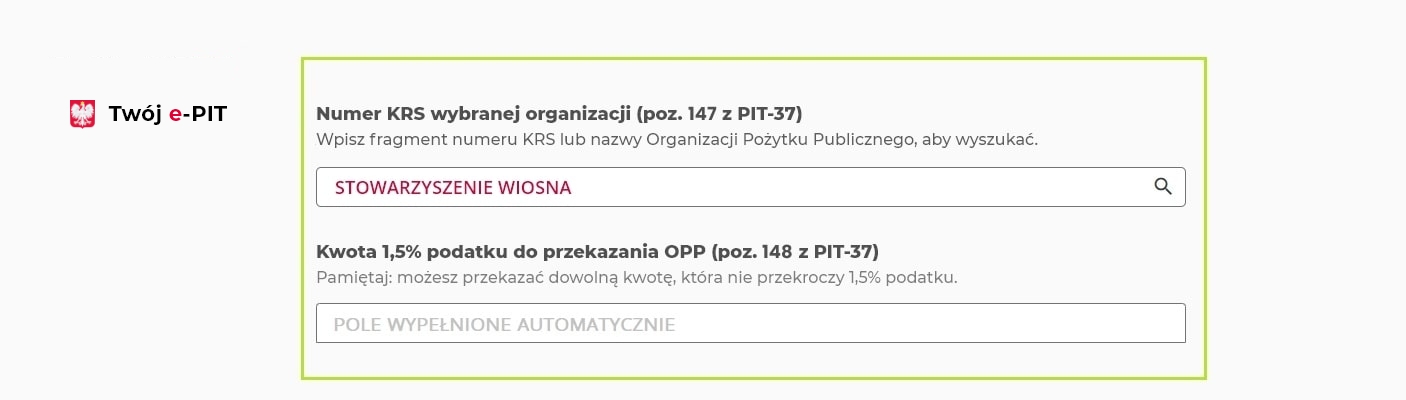

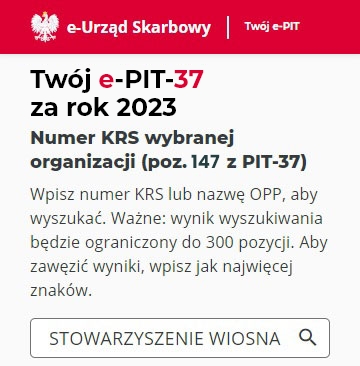

PIT 28

Najważniejsze zeznania podatkowe za rok 2024, w tym PIT-28, należy złożyć do 30 kwietnia 2025 roku. Można je składać elektronicznie. Korzystając z formularza PIT-28, można korzystać z ulg i odliczeń, a także przekazać 1,5% podatku dla organizacji pożytku publicznego (OPP).

PIT-28 jest obowiązana złożyć każda osoba, która osiągała w 2024 roku przychody z tytułu najmu prywatnego.

Można skorzystać m.in. z poniższych ulg i odliczeń, po spełnieniu warunków określonych w przepisach ustawowych w zeznaniu PIT-28:

- ulg mieszkaniowych na prawach nabytych, np. ulgi odsetkowej.

- ulgi abolicyjnej;

- ulgi z tytułu wpłaty na IKZE;

- ulgi termomodernizacyjnej;

- ulgi na powrót;

- ulgi 4+;

- ulgi dla osób w wieku emerytalnym;

- ulgi na Internet;

- ulgi rehabilitacyjnej;

- do 50% zapłaconych składek na obowiązkowe ubezpieczenie zdrowotne;

- składki na obowiązkowe ubezpieczenia społeczne;

- straty z działalności gospodarczej;

- ulgi za darowizny m.in. na cele pożytku publicznego, kultu religijnego czy z tytułu krwiodawstwa;

- ulgi na terminal płatniczy.

PIT-28 a łączone opodatkowanie z małżonkiem

Począwszy od zeznania podatkowego za rok 2024 małżonkowie małżonkowie, między którymi istnieje wspólność majątkowa, mogą po raz pierwszy skorzystać z podwyższonego limitu dla przychodów z tytułu najmu. Wskutek wprowadzonych zmian, w przypadku małżeństw limit przychodów z tytułu najmu, dla których obowiązuje niższa stawka 8,5%, to nie 100 000, ale 200 000 złotych. Stawką 12,5% opodatkowana będzie tylko nadwyżka ponad kwotę 200 000 złotych. Jest to znaczna korzyść dla małżeństw, ponieważ do tej pory nie było możliwości podwojenia limitu dla małżeństw.

PIT-28 a strata podatkowa

Jak sama nazwa wskazuje, ryczałt od przychodów ewidencjonowanych płaci się od przychodu, stąd nie jest możliwe, aby w zeznaniu PIT-28 podatnik wykazał stratę podatkową. Może on jednak odliczać stratę uzyskaną wcześniej – przed zmianą formy opodatkowania na ryczałtową. W tym przypadku obniża się przychód.

PIT-28 a spadek firmy/przedsiębiorstwa

Rozliczenia PIT za 2024 r. mogą być składane jako typowe deklaracje podatnika lub mogą posiadać dopisek „S”, który oznacza rozliczenie przedsiębiorstwa w spadku. Podatnik może wypełnić: PIT-28 lub PIT-28S, oraz PIT-36 lub PIT-36S; PIT-36L lub PIT-36LS.

PIT z dodatkiem „S” składany jest w związku z rozliczeniami osoby fizycznej (wspólnika spółki osobowej lub cywilnej), prowadzącej działalność gospodarczą. Dotyczy to rozliczeń podatkowych przedsiębiorstwa realizowanych po śmierci przedsiębiorcy. Deklarację taką może złożyć:

- zarządca sukcesyjny, czyli osoba, która została zgłoszona do CEiDG;

- osoby, które mogą wykonywać czynności bieżące za zmarłego przedsiębiorcę i które zgłosiły ten fakt do CEiDG – w okresie 2 miesięcy od daty śmierci.

PIT-28 a Nowy Ład

Omówione zmiany, obowiązujące od roku 2023, zostały wprowadzone w ramach programu Polski Ład. Większość zmian, które wprowadził Polski Ład była już widoczna w zeznaniach składanych za rok 2022, ale te przedstawione wyżej mają zastosowanie od zeznań za rok 2023.

Jak ustalić dochód z najmu?

Jeżeli składasz PIT-28 nie musisz wyznaczać dochodu z najmu – w zeznaniu tym wykazuje się bowiem przychód, a nie dochód. W przypadku innych zeznań, składanych przez przedsiębiorców, należy pamiętać o tym, że osiągnięty przychód może zostać pomniejszony o koszty jego uzyskania tylko w określonych przypadkach. Jak wspomniano wyżej, wynajmowanie w ramach prowadzonej działalności gospodarczej lokalów mieszkalnych nie upoważnia przedsiębiorcy do odliczenia kosztów uzyskania przychodów.

Co stanowi koszt podatkowy w najmie?

Przedsiębiorcy, którzy mają prawo do korzystania z opodatkowania najmu według skali podatkowej, starają się zwiększać koszty uzyskania przychodów, aby zmniejszyć wykazywany dochód i tym samym zapłacić niższy podatek.

Warto tutaj jednak zauważyć, że będą to tylko koszty związane z wynajmem lokali niemieszkalnych, a więc przedsiębiorca nie może odliczać żadnych kosztów związanych z wynajem mieszkań.

Co to jest przychód z najmu i kiedy występuje?

Przychód, z najmu prywatnego, istnieje tylko wtedy, gdy wynajmujący go otrzyma. A to znaczy, że kwoty zgodnej z umową, której nie otrzymał podatnik – nie uznaje się za przychód podatkowy. Podobnie jest z kwotami wpłaconych kaucji zwrotnych – nie traktuje się ich jako przychodu do czasu, w którym nie zostaną one wykorzystane na określone działania (np. do czasu, gdy nie będzie z ich kwoty pokryty czynsz najmu).

Najem realizowany w ramach działalności gospodarczej stanowi wyjątek od powyższej zasady. W firmach za przychód uznaje się kwoty należne, bez względu na to czy zostały one otrzymane czy też nie. W przypadku usług realizowanych w okresach rozliczeniowych, za dzień uzyskania takiego przychodu należnego uznaje się ostatni dzień okresu rozliczeniowego, wymienionego w umowie lub na fakturze, nie wystąpi on jednak rzadziej niż raz w roku. Nie stanowią przychodu, aż do terminu wystąpienia tego okresu, płatności zaliczkowe na rzecz usług świadczonych w następnych okresach sprawozdawczych.

Dokumentowanie kosztów najmu

Koszty najmu trzeba potwierdzić dokumentami, z których ma wynikać, że podatnik poniósł na rzecz jakiejś osoby (dane podmiotu) koszt w określonym terminie. Na dokumencie powinno być imię, nazwisko i adres podatnika. Wynika z tego, że nie można rozliczać kosztów tylko na podstawie paragonów lub dokumentów potwierdzających koszt bez wskazania podmiotów umowy czy jej przedmiotu (np. potwierdzenie z karty kredytowej).

Podatnik jest obowiązany przechowywać dowody księgowe przez 5 lat, licząc od końca roku, w którym składa odpowiednie zeznanie podatkowe.

Koszt najmu uznaje się za poniesiony w okresie, w którym wynajmujący otrzymał dokument potwierdzający jego poniesienie. Nie trzeba dodatkowo czekać na faktyczną zapłatę za koszt, by rozliczyć go podatkowo.

Refaktura mediów a koszty

Należy zwrócić uwagę na rozliczanie kosztów przenoszonych na najemców, czyli refakturowanych pośrednio na nich. Jeżeli wynajmujący zawiera umowę najmu, to ponosi wydatki tytułem nabycia mediów (elektryczność, woda, ciepło, gaz), których wartością obciąży swoich najemców, przekazując im faktury otrzymane od dostawcy mediów.

A to oznacza, że najemcy na podstawie faktury (dokumentu) wystawionej przez wynajmującego zapłacą dokładnie tyle, ile zapłacił wynajmujący dostawcy mediów.

Aby rozliczyć podatek, należy kwoty refakturowane uznać za przychód podatkowy, a wydatki na dostawę mediów – za koszt (wtedy dochód końcowy wyniesie zero złotych). W przypadku, jeżeli wynajmujący rozlicza się na zasadzie ryczałtu ewidencjonowanego, nie musi on zaliczać kwot refakturowanych do swoich przychodów, co jest dla niego bardzo korzystne, ponieważ obniża to kwotę podlegającą opodatkowaniu.

Warto wiedzieć, że na podstawie umowy można przyjąć, iż czynsz najmu zawiera w sobie opłaty za media.

Pobierz PIT-28

Pobierz formularz PIT 28:

Formularz PIT 28 pdfNie czekaj do ostatniej chwili z rozliczeniem dochodu z najmu mieszkania, jeśli chcesz przekazać 1,5%!

Pamiętaj, że tylko rozliczenie złożone w terminie pozwoli na skorzystanie z możliwości przekazania 1,5% Twojego podatku na wybraną Organizację Pożytku Publicznego (OPP).

W Polsce nadal 2,5 mln osób żyje w skrajnym ubóstwie. Dotarcie do nich jest pierwszym i często najważniejszym krokiem w niesieniu mądrej pomocy. Pomocy, która nie jest możliwa bez wsparcia z zewnątrz – bez darczyńców czy tych, którzy decydują się przekazać Szlachetnej Paczce 1,5% swojego podatku (KRS 0000050905).

Dzięki Twojemu wsparciu i w tym roku uda się pomóc najbardziej potrzebującym odzyskać godność, marzenia i dać nadzieję na zmianę. Twój 1,5% ma znaczenie.

Aby przekazać 1,5% podatku możesz w swojej deklaracji podać numer KRS 0000050905 lub skorzystać z programu PITax.pl, który pomoże Ci w szybki i prosty sposób rozliczyć swój PIT:

To również Cię zainteresuje: