Umowa o dzieło – podatek i rozliczenie PIT, jak je rozliczyć?

Spis treści

- Umowa o dzieło pomiędzy podmiotem gospodarczym a osobą fizyczną- sposób opodatkowania

- Umowa o dzieło a opodatkowanie podatkiem dochodowym umów powyżej kwoty 200 zł

- Umowa o dzieło a opodatkowanie podatkiem dochodowym umów do kwoty 200 zł

- Umowa o dzieło pomiędzy dwoma osobami fizycznymi

- Umowa o dzieło – jak rozliczyć PIT

- Umowa o dzieło a umowa zlecenie – porównanie, podstawowe różnice, zalety i wady

Umowa o dzieło jest umową, w której przyjmujący zamówienie zobowiązuje się do wykonania określonego dzieła, a zlecający zobowiązuje się do zapłaty określonego wynagrodzenia.

Czym jest umowa o dzieło?

Najważniejszym elementem umowy o dzieło jest osiągnięcie precyzyjnie ustalonego w umowie rezultatu w postaci materialnej lub niematerialnej. Dzieło powinno mieć indywidualny charakter, stworzony przez wykonawcę i nie może w nim występować powtarzalność świadczenia (czynności).

Ogólnie przyjmuje się, że wynagrodzenie wykonującemu dzieło należy się w chwili oddania dzieła, ale dopuszcza także, aby wynagrodzenie było wypłacane częściej z chwilą wykonania każdego ze świadczeń częściowych. Sposób rozliczenia powinien być uzgodniony w umowie. Umowa o dzieło najczęściej zawierana jest między podmiotem gospodarczym, a osobą fizyczną, ale zgodnie z obowiązującym prawem może być zawarta pomiędzy dwoma osobami fizycznymi. W dalszej części artykułu przybliżymy jakie obowiązki podatkowe ciążą na zlecającym i wykonującym dzieło w zależności od stron umowy.

Umowa o dzieło pomiędzy podmiotem gospodarczym a osobą fizyczną- sposób opodatkowania

Umowa o dzieło oskładkowanie ZUS

Umowa o dzieło nie podlega ubezpieczeniu społecznemu ani zdrowotnemu ZUS. Oznacza to, że zlecający nie ma obowiązku zgłoszenia osoby wykonującej dzieło do ww. ubezpieczeń. Natomiast od 1 stycznia 2021 zlecający umowy o dzieło ma obowiązek informowania ZUS na formularzu RUD o zawartych umowach o dzieło, w przeciągu 7 dni od ich zawarcia, jeżeli zawarł taką umowę z osobą, z którą nie pozostaje w stosunku pracy.

Z kolei, jeśli umowa o dzieło zawarta jest z własnym pracownikiem, pracodawca nie ma obowiązku zgłaszania osoby wykonującej dzieło do ZUS. W takiej sytuacji pracodawca w podstawie wymiaru składek ujmuje zarówno przychód ze stosunku pracy jak i z dzieła. Na podstawie tak obliczonej podstawy nalicza i odprowadza składki z wyjątkiem składki zdrowotnej, którą oblicza dla każdej umowy odrębnie. Wyjątkiem jest sytuacja, w której pracownik przebywa na urlopie bezpłatnym lub urlopie rodzicielskim, wówczas pracodawca nie odprowadza składek ZUS.

Umowa o dzieło a opodatkowanie podatkiem dochodowym umów powyżej kwoty 200 zł

Zlecający wykonanie dzieła jest zobowiązany do poboru zaliczki na podatek dochodowy wg stawki 12%. Warto zaznaczyć, że na wniosek osoby wykonującej dzieło może pobrać podatek w wysokości 32%. Podstawę obliczenia podatku stanowi przychód z tytułu umowy o dzieło pomniejszony o 20% kosztów uzyskania przychodu. Jeżeli umowa o dzieło dotyczy twórców korzystających spraw autorskich, a dzieło dotyczy przedmiotu uprawniającego do zastosowania tego rodzaju kosztów, w takim przypadku stosuje się 50% koszty uzyskania przychodu. Składki ZUS co do zasady nie są naliczane (występują one wyłącznie w wymienionym wyżej przypadku). Zaliczkę na podatek dochodowy płatnik przekazuje do urzędu skarbowego do 20-go kolejnego miesiąca.

Do końca stycznia roku następnego płatnik zobowiązany jest przekazać w formie elektronicznej do urzędu skarbowego PIT 11 oraz PIT 4R, w którym ujmuje wszystkie wypłacone przychody z umów o dzieło z całego roku podatkowego, koszty ich uzyskania oraz należne zaliczki na podatek dochodowy. W przypadku umów o dzieło z pracownikami ujęte są także naliczone składki społeczne i zdrowotne.

Do 28 lutego PIT-y musi przekazać osobom wykonującym dzieło poprzez przekazanie w wersji papierowej, wysłanie pocztą lub elektronicznie.

Przekazując 1,5% podatku, wesprzyj Szlachetną Paczkę. Działaj realnie!

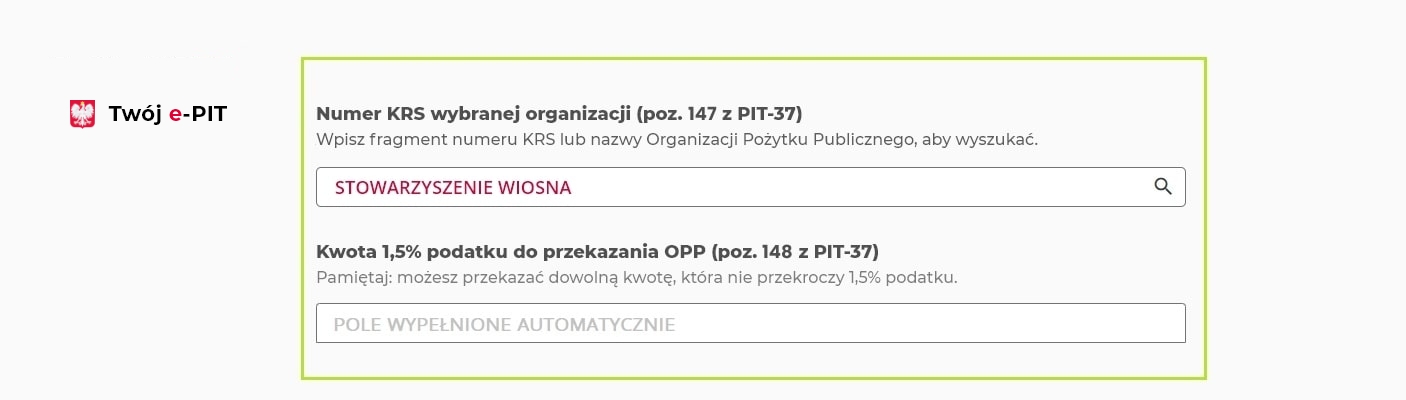

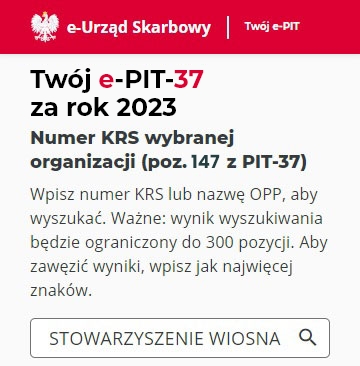

PIT wypełnisz za pomocą bezpłatnego i intuicyjnego kreatora, który pomoże Ci uwzględnić wszystkie przysługujące Ci ulgi:

Umowa o dzieło a opodatkowanie podatkiem dochodowym umów do kwoty 200 zł

Umowy o dzieło do kwoty 200 zł są opodatkowane podatkiem zryczałtowanym. W przypadku takich umów od przychodu pobiera się podatek w wysokości 12%, nie mają do nich zastosowania koszty uzyskania przychodu. Podatek zryczałtowany nie ma zastosowania do umów zawartych z pracodawcą. Płatnik pobiera zryczałtowany podatek i wpłaca go do urzędu skarbowego do 20-go kolejnego miesiąca.

Do końca stycznia sporządza deklarację PIT-8AR i przekazuje ją w formie elektronicznej do urzędu skarbowego.

PIT-8AR przekazywany jest wyłącznie do Urzędu Skarbowego. Z umów o dzieło opodatkowanych podatkiem zryczałtowanym wykonujący dzieło nie musi się rozliczać.

Umowa o dzieło pomiędzy dwoma osobami fizycznymi

Umowa o dzieło pomiędzy osobami nieprowadzącymi działalności gospodarczej także jest możliwa. W takim przypadku zawarta umowa powinna wskazać osobę, która będzie płatnikiem. Zasadą ogólnie przyjętą jest, iż w takiej sytuacji płatnikiem jest osoba wykonująca dzieło. Z uzyskanego w tej formie przychodu powinna się ona rozliczyć do 30 kwietnia 2025 roku (dla zeznań za rok 2024), wpisując go w wierszu dedykowanym dla tzw. „innych źródeł”.

Podatek od umowy o dzieło z bezrobotnym

Podjęcie się wykonania dzieła w ramach umowy o dzieło przez osobę bezrobotną, skutkuje utratą statusu osoby bezrobotnej. Podatek od umowy o dzieło odprowadza się więc na takich samych zasadach jak od umów z osobami posiadającymi pracę. Niemniej jednak, orzecznictwo sądów administracyjnych (wyrok WSA w Olsztynie z 22 czerwca 2021 roku, sygn. akt II SA/Ol 276/21) pokazuje, że sytuacja nie musi być jednoznaczna i jeśli osoba bezrobotna zawrze umowę o dzieło na podstawie której zarobi nieznaczną sumę pieniędzy, to ma szansę na utrzymanie statusu bezrobotnego.

Podatek od umowy o dzieło z obywatelem Ukrainy

Podatki obowiązujące w przypadku zatrudniania obywateli Ukrainy są takie same jak w przypadku zatrudniania Polaków. Umowa powinna zostać sporządzona w taki sam sposób.

Podatek od umowy o dzieło a KRUS

Wykonywanie pracy na umowę o dzieło, nie pozbawia rolnika prawa do ubezpieczenia w KRUS.

Podatek do Urzędu Skarbowego od umowy o dzieło opłaca zamawiający dzieło. Musi to zrobić do 20 dnia miesiąca, po miesiącu zapłaty za wykonane dzieło.

Osoba wykonująca dzieło a ubezpieczona w KRUS, musi rozliczyć swoje przychody w zeznaniu rocznym za pomocą formularza PIT-37 na podstawie dostarczonego od zamawiającego formularza PIT-11.

W PIT-11 nie będą wykazane przychody nieprzekraczające kwoty 200 zł. Nie można więc do nich zastosować obniżenia o koszty uzyskania przychodu.

Umowa o dzieło z przeniesieniem praw autorskich

W przypadku umów o dzieło z przeniesieniem praw autorskich, zastosować można 50% koszty uzyskania przychodu. Obniży to znacznie podstawę opodatkowania a tym samym podatek do zapłaty, a więc jest to bardzo korzystne dla autora dzieła.

Umowa o dzieło – jak rozliczyć PIT

Wykonujący dzieło wynagrodzenie otrzymane z tego tytułu wpisuje do deklaracji rocznej najczęściej PIT-37. Jeśli sam odprowadza zaliczki wybierze PIT 36.

W rocznym zeznaniu wykonujący dzieło wpisuje faktycznie otrzymane lub postawione do dyspozycji wynagrodzenie z tego tytułu, koszty uzyskania przychodu oraz pobrane zaliczki na podatek dochodowy. Jeśli do dzieła mają zastosowanie 20% koszty uzyskania przychodów wykazuje je w wierszu „Działalność wykonywana osobiście, o której mowa w art. 13 ustawy”. Natomiast z kosztami 50% wykazuje w wierszu „Prawa autorskie i inne prawa o których mowa w art. 18 ustawy”. W deklaracji nie musi wykazać takich samych kosztów uzyskania przychodu jak w otrzymanym PIT 11, może je zwiększyć jeśli były faktycznie wyższe oraz posiada odpowiednie dowody potwierdzające ich poniesienie. Wypełniając roczną deklarację PIT 37/PIT 36, wykonujący dzieło samodzielnie odpowiada za prawidłowe wypełnienie oraz wykazanie w odpowiedniej wysokości kwot. W rocznej deklaracji ma także możliwość odliczenia kwoty wolnej od podatku w wysokości zależnej od uzyskanych przez niego przychodów w roku podatkowym.

Wypowiedzenie umowy o dzieło

Wypowiedzenie umowy o dzieło jest możliwe, jednak tylko pod pewnymi warunkami.

Wykonawca wypowiedzieć umowę o dzieło może wyłącznie, gdy osoba zamawiająca nie współpracuje i wykonawca ma utrudnione podjęcie się wykonania dzieła.

Osoba zlecająca ma większy zakres możliwości wypowiedzenia umowy o dzieło. Wykonanie dzieła może wypowiedzieć m.in. gdy:

- Wykonawca wykonuje dzieło zbyt wolno i nie zdąży wykonać go w terminie

- Dzieło jest wykonywane niezgodnie z ustaleniami, zawiera wady a wykonawca nie reaguje na ich zgłaszanie, nie podejmuje się ich usuwania

- Gdy dzieło nie zostało ukończone w terminie

Należy wówczas wypłacić wynagrodzenie za wykonaną część pracy. Jeśli wykonane zostało w całości, ale z wadami, których naprawy wykonawca nie chce bądź nie może się podjąć, wynagrodzenie może zostać obniżone o koszt powierzenia naprawy innej osobie. Wypowiedzenie bez podania konkretnego powodu skutkuje koniecznością wypłaty wynagrodzenia w pełnej kwocie.

Umowa o dzieło a umowa zlecenie – porównanie, podstawowe różnice, zalety i wady

Różnice między umową zlecenie a umową o dzieło są znaczące, mimo że niesłusznie umowy te uważane są za podobne.

W umowie o dzieło, przedmiotem oceny pracy jest wyłącznie efekt, a więc wykonane dzieło. Umowa zlecenia to z kolei zobowiązanie do wykonywania z należytą starannością czynności określonej w umowie. W przypadku umowy zlecenia, zleceniodawca ma wpływ na sposób wykonywania pracy. Przy umowie o dzieło, osoba je wykonująca może zlecić je podwykonawcy, chyba, że w umowie zastrzeżone zostanie wykonanie dzieła osobiście przez zleceniobiorcę.

Płatność za umowę o dzieło musi nastąpić po wykonaniu dzieła lub jego części, jeśli umowa zakłada oddawanie dzieła w częściach. Wypłata z tytułu umowy zlecenia powinna zostać określona w umowie, ale w przypadku umów dłuższych niż miesiąc nie powinna być dokonywana rzadziej niż raz na miesiąc. Zlecenie może zostać wykonane nieodpłatnie tylko w przypadku umowy zlecenie.

W przypadku umowy zlecenie obowiązkowe jest opłacenie ubezpieczenia emerytalnego, rentowego oraz zdrowotnego. Dobrowolne jest ubezpieczenie chorobowe. Opłacanie ubezpieczenia społecznego oraz zdrowotnego w przypadku umowy o dzieło konieczne jest wyłącznie, gdy dzieło zlecane jest przez własnego pracodawcę. Zaliczka na podatek dochodowy odprowadzana jest w obu rodzajach umów przez zleceniodawcę.

Zdecydowane różnice występują również w założeniach tych umów, przykładowo umowa zlecenie może być co do zasady wypowiedziana w każdej chwili, natomiast umowa o dzieło określa konkretne warunki, w jakich może dojść do wypowiedzenia.

Program PIT pomoże Ci poprawnie wypełnić odpowiedni formularz:

To również Cię zainteresuje: